在当今快速变化的金融环境中,区块链技术正在逐渐崭露头角,成为重塑消费金融的一种重要力量。这一前沿技术以其透明性、安全性和去中心化的特性,为传统金融系统带来了全新的机遇。许多消费者可能尚未意识到,区块链技术将如何改变他们日常生活中的金融互动,特别是在消费金融领域。

区块链是一个分布式账本技术,它将数据以区块的形式进行存储,并通过加密算法确保数据的安全性和一致性。每个区块都与前一个块相连,从而形成一个链条。这种方式不仅提高了数据的不可篡改性,还在多个参与者之间提高了信任度。正是因为这些特性,区块链被很多专家视为未来金融科技的基石。

消费金融涵盖个人贷款、信用卡、分期付款及各种信贷产品。传统的消费金融机构通常通过评估借款人的信用评分、收入、债务比率等因素来进行风险评估。但在这一过程中,信息的获取通常受限于中心化的金融机构,这导致了一些挑战。例如,许多人因缺乏信用记录而无法获得贷款,这种情况在许多新兴市场尤为严重。

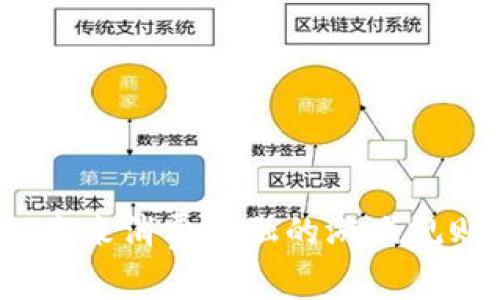

区块链技术的出现有望解决上述问题。它可以通过去中心化的方式,允许借款人和贷方直接对接,减少中介环节,提高交易效率。例如,借款人可以通过区块链平台提交自己的相关数据(如收入和信用历史),这些数据将被安全地记录在区块链上,贷方能够即时访问并进行评估,从而快速做出贷款决策。

在传统消费金融中,数据的透明度和安全性往往受到质疑。而区块链的去中心化特性和加密机制能够确保各方在同一平台上的数据是透明和不可篡改的。这样的机制不仅可以降低诈骗的风险,而且也能提高消费者对金融产品和服务的信任感。例如,一些区块链平台已经开始推出基于智能合约的贷款协议,这种协议在合约条件满足时自动执行,进一步提升了交易的安全性和透明度。

在实施传统消费金融产品时,通常伴随着高昂的运营成本和繁琐的流程。而通过区块链技术,这些成本可以大幅降低。通过消除中介机构,区块链交易可以实现更快速的处理时间。因此,无论是借款人还是贷方,在交易中都能享受到降低的费用和提高的效率。这对于小额贷款或高风险贷款尤其显著。

区块链的另一个重要优势是促进金融包容性。许多传统金融机构往往忽略那些没有信用记录或信用评分较低的用户。而区块链技术可以提供更多的替代数据来评估借款人的信用worthiness。例如,通过收集社交媒体数据或交易历史,区块链平台可以更全面地评估借款人的信贷风险。这使得更多的人,尤其是那些在传统金融系统中被边缘化的群体,能够获得信贷服务。

尽管区块链在消费金融中展示出巨大潜力,但仍需正视其面临的挑战。从技术实施难度、监管政策的不确定性,到用户教育,这些都是影响区块链金融应用的关键因素。例如,很多消费者对区块链和数字货币仍感到陌生和困惑,因此金融机构需要进行深入的市场教育,以帮助用户理解并采用这些新技术。另外,作为新兴技术,区块链在法律和监管方面也缺乏明确的框架和指导,如何在确保安全的情况下快速推动区块链应用的普及是关键。

展望未来,区块链在消费金融领域的应用前景广阔。随着技术的不断成熟,消费者、金融机构和科技公司之间的合作将变得更加紧密。未来,消费者可能会看到更加高效、透明和公平的金融产品。而这些变化将不仅限于发达国家,也会在新兴市场中大放异彩。因此,无论是个人用户还是金融机构,提前布局、拥抱区块链技术,将是赢得未来市场竞争的关键所在。

区块链不仅在改变金融的运作方式,更在不断重塑我们对金融的理解。消费金融的转型,或将成为更大范围金融革命中的缩影,让我们共同期待一个更加透明、公正、便捷的金融未来。

leave a reply